Mentre è ancora acceso il confronto tra il governo, le diverse forze politiche e i sindacati sul nodo pensioni e la riforma che verrà varata con l’imminente legge di bilancio, soprattutto per il superamento di Quota 100, resta ferma la crucialità di una pensione integrativa da affiancare a quella pubblica, specie per i più giovani.

A parlarne un articolo dell’Economia del Corriere della Sera di lunedì appena trascorso, “Pensione di scorta? Si parte da 200 euro”. In particolare, viene riportata un’interessante analisi di Smileeconomy (un laboratorio indipendente di ricerca e consulenza finanziaria, assicurativa e previdenziale), commentata dal suo fondatore Andrea Carbone, il quale sottolinea l’urgenza di educare i lavoratori a risparmiare con un fondo pensione per non rischiare di “scivolare in uno sgradevole precipizio, che da un giorno ad un altro, all’arrivo della prima pensione, abbatterà le entrate mensili tra il 35% e il 65%”. Le ultime stime parlano infatti di un tasso di sostituzione delle pensioni (capacità di copertura % rispetto all’ultimo reddito), nel 2030, tra il 55%/65% per i lavoratori dipendenti e tra il 35/45% per gli autonomi.

Vuoi scoprire con quanto e quando andrai in pensione?

Fai una simulazione della tua pensione, online e totalmente gratuita

Quanto devo risparmiare per la pensione?

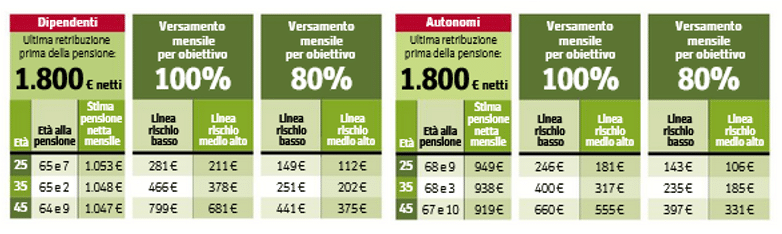

L’analisi di Smileeconomy per l’Economia propone quanto bisognerebbe risparmiare per integrare la pensione futura per raggiungere la piena copertura dell’ultimo reddito, o in alternativa dell’80%, per un lavoratore dipendente e uno autonomo che oggi hanno 25, 35 e 45 anni d’età.

Per tutti è stato ipotizzato un reddito a fine carriera, in linea con le attuali retribuzioni medie, pari a 1.800 euro mensili netti e stipendi differenti che crescono dell’1,5% in media all’anno. Per i dipendenti, la pensione pubblica stimata sarà pari a circa il 57%, mentre per gli autonomi, pur dovendo lavorare tre anni in più, sarà di poco superiore al 50%.

Come raggiungere quindi una pensione complessiva di 1.800 euro o di 1.440 euro mensili?

I versamenti per il 25enne saranno chiaramente inferiori e compresi tra i 181 euro mensili nel caso dell’autonomo, che ha un orizzonte temporale maggiore di tre anni e di 211 euro per il dipendente, entrambi in una linea di investimento a rischio medio-alto. Se l’obiettivo è quello di coprire l’80% dell’ultimo reddito, allora i versamenti scendono rispettivamente a 106 euro e 112 euro mensili.

Fonte: Smileeconomy su Economia-Corriere della sera. Ipotesi Previdenza integrativa: Stime con metodo rolfingex-post delle ultime 240 osservazioni mensile per intervalli di 120 mesi, su livello di probabilità a I 50%. Linea risdiio basso: 100% FTSE EMU Gowmment Bond lndex: linea rischio medio-alte> 30% FTSE EMU Govemment Bond lndex – 70% MSO World Costi medi ISC fondi aperti – C0VIP 2020, in funziooe della durata. Ipotesi previdenza pubblica: Età inizio contribuzione: 25 anni. con continuità lavrativa. Crescita reale passata/futura del reddito: 1,5%. Crescita PIL reale annuo: 0.3%. Scenario crescita attesa di vita: ISTAT basso (5• percentile). Tutti i valori sono al netto della fiscalità e reali, al netto dell’inflazione.

Per il 35enne dipendente, sempre in una linea di investimento più dinamica, la contribuzione richiesta è di 378 euro mensili per una pensione che copre il 100% dell’ultimo stipendio e di 202 euro per una copertura pari all’80%. Nel caso dell’autonomo la contribuzione richiesta è, rispettivamente, di 317 euro e 185 euro mensili.

Quanto al 45enne, i contributi da versare mensilmente nel fondo pensione sono di 681 euro nel caso del dipendente e di 550 euro per l’autonomo al fine di raggiungere una pensione complessiva di 1.800 euro. Se, invece, la copertura è dell’80% allora i versamenti scendono rispettivamente a 375 euro e a 331 euro mensili.

Da non dimenticare, inoltre, che i contributi versati nel fondo pensione sono deducibili fiscalmente fino a 5.164,57 euro annui dal reddito dichiarato ai fini IRPEF (ordinaria). Questo significa risparmiare ogni anno sulle tasse fino al 43% di quanto versato in base all’ultimo scaglione e conseguente aliquota IRPEF di riferimento.

Prima si inizia a risparmiare in un fondo pensione e meglio è

Il tempo è chiaramente un grande alleato del risparmio nel fondo pensione, grazie anche ai rendimenti che si ottengono, che essendo retti dal meccanismo dell’interesse composto fanno crescere il risparmio previdenziale in maniera esponenziale.

Inoltre, maggiore è l’anzianità partecipativa alla previdenza integrativa, maggiori sono i vantaggi dello strumento, sia in termini di flessibilità e anticipazioni che di sconti fiscali.

propensione.it è a tua disposizione per trovare il fondo pensione migliore per te

Consulenza gratuita e adesione online e senza alcun costo aggiuntivo!