Per effetto del Decreto sostegni Ter, la data a partire dalla quale è disponibile il modello 730 precompilato è slittata dal 30 aprile al 23 maggio 2022.

Il calendario fiscale 2022, inoltre, conferma come termine ultimo per la trasmissione della Dichiarazione dei redditi il 30 settembre 2022.

Anche quest’anno sarà possibile accedere ai servizi online tramite SPID (Sistema Pubblico di Identità Digitale), CIE (Carta d’identità elettronica) e CNS (Carta Nazionale dei Servizi), ormai i soli strumenti di accesso a tutti i servizi della PA.

In alternativa all’accettazione/modifica e invio della dichiarazione precompilata in autonomia, direttamente online, ci si può rivolgere ad un professionista abilitato, CAF e sostituto d’imposta.

In questo caso, ecco il calendario di assistenza fiscale 2022:

Fonte: Open Dot Com

Calendario fiscale 2022: modello 730 precompilato, 730 integrativo e 730 rettificativo

Le date principali del calendario fiscale per la dichiarazione dei redditi 2022 sono:

- entro il 16 marzo 2022 i datori di lavoro, i professionisti, le banche e assicurazioni, gli operatori sanitari, gli enti previdenziali e scolastici dovevano comunicare all’Agenzia delle Entrate i dati di loro competenza, necessari alla predisposizione del modello 730 precompilato

- dal 23 maggio 2022 la dichiarazione 730 precompilata è disponibile online e dopo qualche giorno (data ancora da definire) sarà possibile accettare o modificare e quindi trasmettere il 730 precompilato

- il 30 settembre 2022 è il termine ultimo per trasmettere la dichiarazione 730 all’Agenzia delle Entrate, sia in via diretta che tramite CAF, sostituto d’imposta o professionisti abilitati

- il 25 ottobre 2022 è il termine entro il quale trasmettere il 730 integrativo nel caso in cui il contribuente si accorga di non aver fornito tutti gli elementi da indicare nella dichiarazione e che comportino in un minor debito o maggior credito o viceversa

- anche quest’anno il 30 novembre dovrebbe essere il termine ultimo per l’invio del 730 rettificativo, ossia quando il contribuente riscontra errori commessi dal soggetto che ha prestato l’assistenza fiscale e provvede a comunicarglielo il prima possibile, per permettergli di inviarlo nuovamente all’Agenzia delle Entrate.

Dati precompilati dichiarazione dei redditi 2022

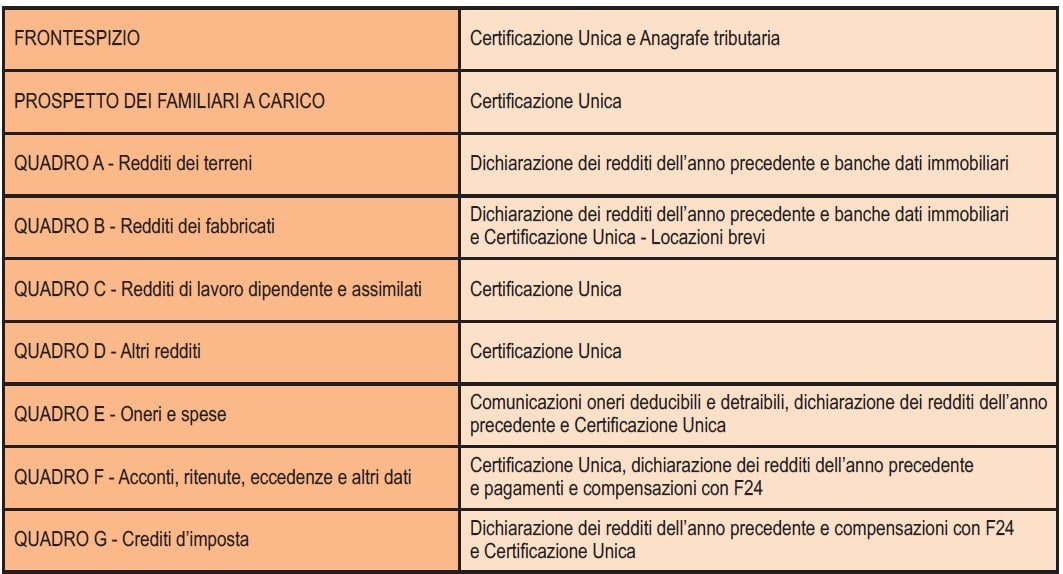

Come riportato nelle istruzioni la dichiarazione dei redditi, nel caso di 730 precompilato l’Agenzia delle entrate utilizza tutte le informazioni relative ai redditi e ai familiari a carico come risultanti dalla certificazione unica, gli oneri detraibili, come le spese sanitarie e relativi rimborsi, gli interessi passivi sui mutui o i premi assicurativi dichiarati dalle Compagnie per le polizze sulla vita sottoscritte nel corso dell’anno di riferimento, gli oneri deducibili, come i contributi versati alla previdenza complementare e comunicati dal gestore del fondo pensione sottoscritto.

Ecco le fonti principali utilizzate dall’Agenzia delle Entrate per precompilare i quadri del modello 730 ed elencate nelle relative istruzioni:

Fonte: Agenzia delle Entrate – Istruzioni modello 730 2022

Vantaggi sui controlli in caso di 730 precompilato

Se il 730 precompilato viene presentato direttamente online oppure al sostituto d’imposta senza effettuare modifiche, non saranno effettuati i controlli documentali sugli oneri detraibili e deducibili che sono stati comunicati all’Agenzia delle entrate. In caso di modifiche, i controlli verteranno solo su quanto comunicato all’Agenzia e modificato dal contribuente.

Spese e oneri detraibili e deducibili

Nel quadro E del modello 730 sono riportate le spese e gli oneri che danno diritto ad una detrazione fiscale e ad una deduzione dal reddito. Nella dichiarazione dei redditi 2022 ci saranno, quindi, quelle sostenute nel corso del 2021.

Le detrazioni fiscali consistono in una riduzione dell’imposta IRPEF e la misura varia a seconda della tipologia di spesa sostenuta. Ad esempio, la misura è del 19% nel caso di spese sanitarie o del 50% per spese di ristrutturazione edilizia.

Gli oneri deducibili, invece, riducono il reddito imponibile e di conseguenza le imposte IRPEF sono calcolate su un reddito inferiore.

Nel 730 precompilato queste informazioni sono già comunicate all’Agenzia delle Entrate, e nel caso di trasmissione tramite CAF e professionisti, chi presta l’assistenza fiscale calcola l’importo della detrazione o della deduzione e lo indica nel prospetto di liquidazione (mod. 730-3) che rilascia al dichiarante dopo avere effettuato il calcolo delle imposte.

Detrazioni al 19% assicurazioni sulla vita

Tra le spese detraibili ci sono anche i premi corrisposti per le assicurazioni sulla vita che coprono il rischio morte, l’invalidità permanente e la non autosufficienza.

La misura della detrazione è del 19% e il premio massimo annuo detraibile è pari a 530 euro nel caso di assicurazioni sulla vita per il rischio morte e invalidità (non inferiore al 5%), mentre sale a 1.291,14 euro nel caso di assicurazione long term care.

Se per esempio nel corso del 2021 è stata sottoscritta una polizza sulla vita pagando un premio di 300 euro, se si è a credito si ottiene un rimborso pari a 57 euro grazie alla detrazione del 19%.

Deducibilità contributi fondo pensione integrativo

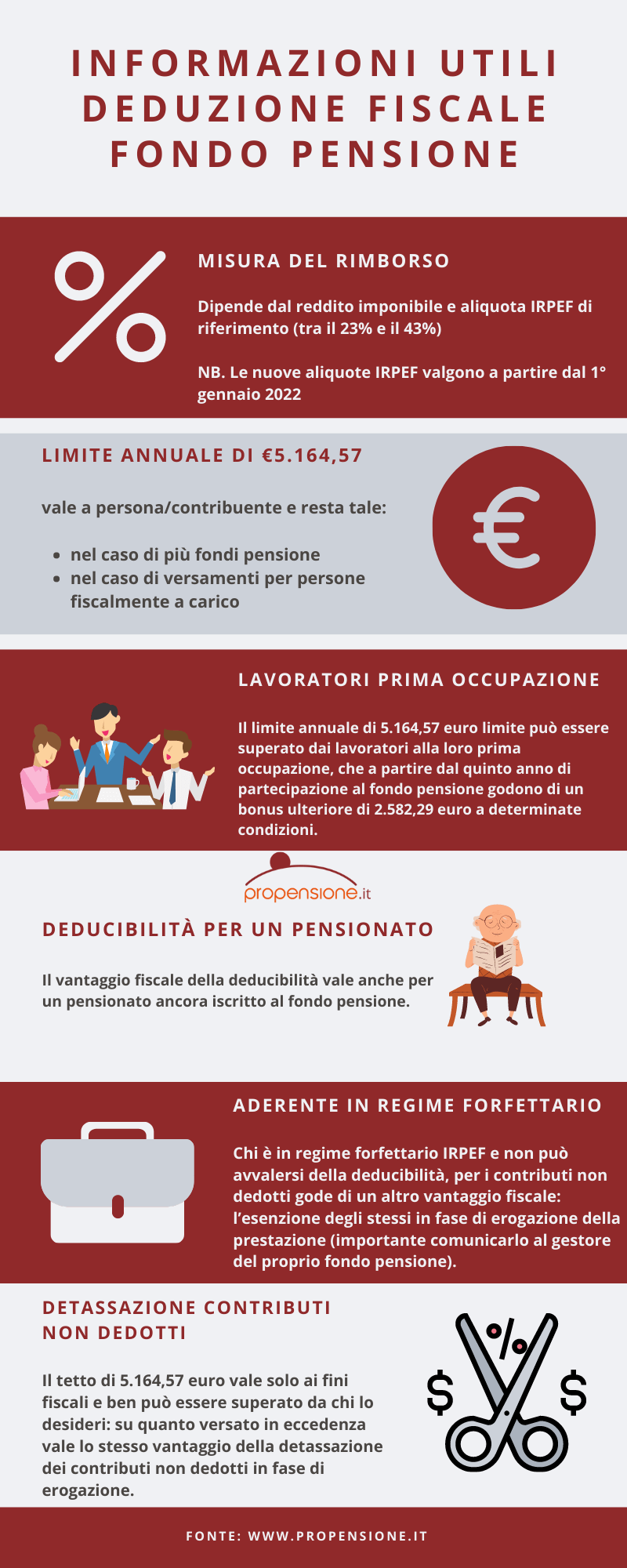

Il vantaggio fiscale del fondo pensione integrativo consiste proprio nella deducibilità fiscale dei contributi versati annualmente entro il limite di 5.164,57 euro e salvo ulteriori vantaggi fiscali, come per i lavoratori di prima occupazione o l’esenzione di quanto non dedotto.

Quanto versato nel 2021, quindi, abbatte l’imponibile fiscale in sede di dichiarazione dei redditi 2022 e la misura del risparmio dipende dallo scaglione IRPEF di riferimento. In questo caso, il reddito era ancora soggetto alle aliquote fiscali previgenti all’ultima riforma fiscale.

I contributi versati alla previdenza integrativa sono informazioni comunicate direttamente dal gestore del proprio fondo pensione all’Agenzia delle Entrate. Inoltre, risultano nel documento informativo denominato “Prospetto delle prestazioni pensionistiche − fase di accumulo” (ex Comunicazione periodica) che viene trasmesso ogni anno all’aderente e che, oltre a riepilogare l’evoluzione della propria posizione, attesta i versamenti ai fini fiscali. In particolare, l’attestazione fiscale del fondo pensione risulta utile nel caso di trasmissione del modello 730 tramite assistenza fiscale.

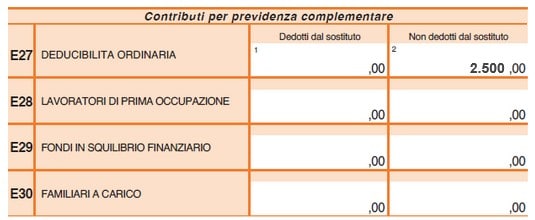

Per esempio, se sono stati versati 2.500 euro ad un fondo pensione cui si è aderito in forma individuale, questi risulteranno nel rigo corrispondente “Contributi per previdenza complementare” – “non dedotti dal sostituto d’imposta”, che invece avviene nel caso di adesione in forma collettiva ad un fondo pensione chiuso di categoria.

Se il reddito lordo è pari a 35.000 euro, nel corso del 2021 saranno state corrisposte le imposte IRPEF corrispondenti ma, grazie ai 2.500 euro versati nel fondo pensione si risulta a credito con il fisco perché le imposte sono dovute su 32.500 euro grazie alla deduzione. Il risparmio, quindi, sarà pari a 950 euro nel 730 2022 (“vecchia” aliquota IRPEF al 38%).

A fronte della medesima situazione, nel 730 2023 il risparmio sarà riferito alla nuova aliquota del 35% e in vigore a partire dal 1° gennaio 2022.

Informazioni utili deduzione fiscale del fondo pensione

Ecco alcune informazioni di dettaglio utili a comprendere la deduzione fiscale dei contributi versati nel fondo pensione.

La previdenza complementare oltre a proteggere il proprio futuro rappresenta un beneficio immediato grazie ai suoi molteplici vantaggi, primo fra tutti quello fiscale.