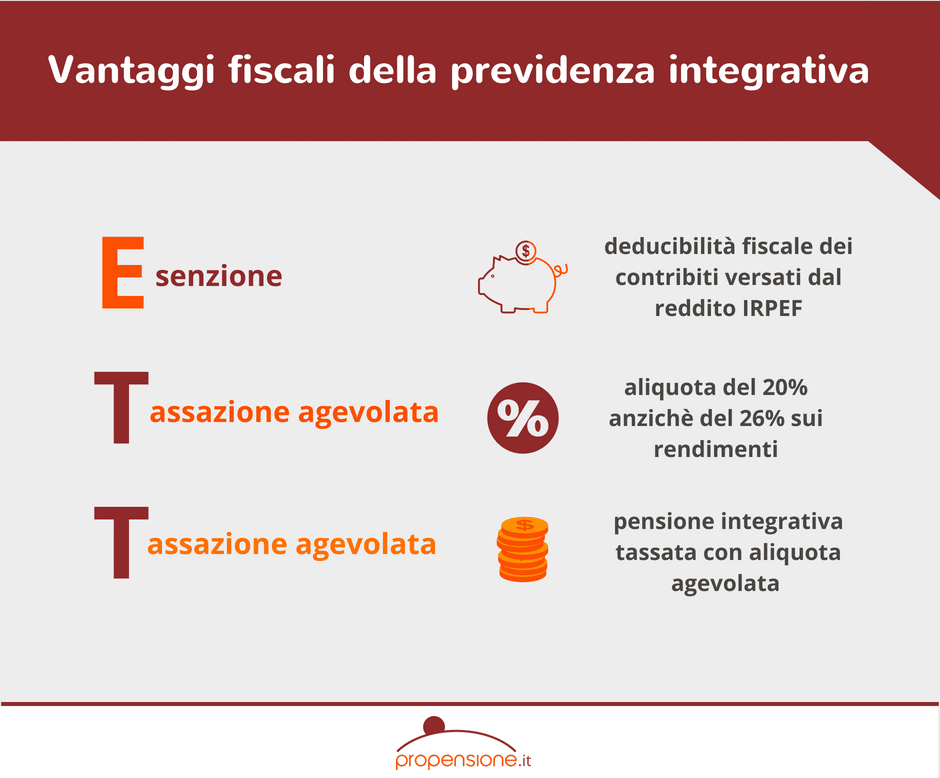

La tassazione dei fondi pensione è decisamente agevolata rispetto agli altri strumenti di risparmio infatti prevede un’esenzione in fase di contribuzione, grazie alla deducibilità fiscale dei versamenti annui al fondo pensione, e delle tassazioni agevolate nella fase di accumulo delle risorse e in quella di erogazione della pensione integrativa. La sigla utilizzata per descrivere la tassazione della previdenza complementare è E-T-T, dove la lettera “E” sta ad indicare “esenzione” fiscale e la lettera “T” sta per “tassazione”, rispettivamente nelle tre fasi di partecipazione al fondo pensione (contribuzione – accumulo – erogazione):

- Esenzione in fase di contribuzione, meglio definibile come vero e proprio guadagno fiscale da imposte IRPEF risparmiate (con i contributi dedotti)

- Tassazione in fase di accumulo dei rendimenti, ma comunque agevolata rispetto agli altri strumenti di investimento

- Tassazione in fase di erogazione della pensione integrativa, anche qui agevolata rispetto a quella normalmente prevista sui redditi complessivi dichiarati ai fini IRPEF.

E: ESENZIONE NELLA FASE DI CONTRIBUZIONE

La deducibilità della pensione integrativa

Il primo grande vantaggio fiscale della previdenza complementare è la deducibilità fiscale dei contributi versati entro i 5.164,57 euro all’anno. Il reddito dichiarato per l’IRPEF diminuisce perché viene sottratto quanto versato al fondo pensione e le imposte da versare sono conseguentemente inferiori. Un dipendente privato, ad esempio, quanto potrebbe risparmiare versando 150 euro al mese al fondo pensione?

Tassazione fondi pensione esempio

Luca ha 35 anni e percepisce un reddito annuo lordo di circa 35.000 euro. Versando 150 euro mensili al fondo pensione, otterrà un rimborso fiscale in sede di dichiarazione dei redditi grazie alla deducibilità fiscale di ben 684 euro.

In sostanza, rientrando il suo reddito nel terzo scaglione IRPEF, il risparmio fiscale è pari al 38% di quanto versato nel fondo pensione.

Qual è la tassazione dei fondi pensione 2021?

Dipende da quanto è stato versato nel corso dell’anno precedente.

La tassazione della pensione integrativa, inoltre, è comune a tutte le tipologie di fondi pensione. Cambia solo il meccanismo di tassazione dei fondi pensione di categoria rispetto alla tassazione fondi pensione aperti o PIP (piani individuali pensionistici). Nel primo caso, infatti, versa i contributi per conto del dipendente direttamente il datore di lavoro, con delle trattenute dalla busta paga, di conseguenza applicherà direttamente nel corso dell’anno anche il risparmio fiscale in qualità di sostituto d’imposta. Nei fondi pensione privati, invece, il rimborso fiscale avviene in busta paga dopo la trasmissione del 730, nel quale saranno già indicati i contributi versati e deducibili.

Tassazione fondi pensione contributi non dedotti

E’ prevista un’ulteriore agevolazione per quanto riguarda la tassazione dei fondi pensione nel caso di contributi non dedotti. Quanto versato e non dedotto in fase di contribuzione (perché ad esempio oltre il limite di 5.164 euro), sarà del tutto esente a scadenza, quindi non sarà tassato.Basta comunicare l’ammontare di quanto non dedotto al proprio fondo pensione entro il 31 dicembre dell’anno successivo al versamento.

Esempio: verso 7.164,57 euro al fondo pensione nel 2021. Devo comunicare che non ho potuto dedurre 2.000 euro in sede di dichiarazione dei redditi 2022 entro il 31 dicembre 2022.

T: TASSAZIONE AGEVOLATA NELLA FASE DI ACCUMULO

Pensione integrativa: vantaggi sui rendimenti

I versamenti effettuati dagli aderenti, che complessivamente formano il patrimonio del fondo pensione, vengono gestiti e investiti nei mercati finanziari generando dei rendimenti. Questi fanno crescere il risparmio previdenziale con l’interesse composto. Ogni anno, quindi, il patrimonio del fondo pensione avrà un suo “risultato netto di gestione”, cioè la differenza positiva di valore all’inizio e alla fine dell’anno solare. Questo risultato di gestione viene tassato con l’applicazione dell’imposta sostitutiva delle imposte sui redditi, ma con aliquota agevolata del 20%. Perché agevolata? Perché i rendimenti ottenuti con altri strumenti di investimento, come gli interessi sui depositi di conto corrente, sono soggetti ad aliquota del 26%. Grazie al risparmio fiscale del 6% annuo sui rendimenti ottenuti, dopo 10 anni è come se versando ogni anno 100€ in un qualsiasi altro strumento di investimento che rende ogni anno il 4%, questo avesse performato circa l’8% in più dei rendimenti. L’aliquota di tassazione scende ulteriormente per la parte di rendimenti che sono stati ottenuti investendo in titoli di stato, che è del 12,5%.

T: TASSAZIONE AGEVOLATA NELLA FASE DI EROGAZIONE

1 – Pensione integrativa: aliquota agevolata dal 15% al 9%

Anche in fase di erogazione della pensione integrativa, sia in rendita che in capitale, la tassazione dei fondi pensione a scadenza è agevolata: viene applicata una ritenuta a titolo d’imposta con aliquota massima del 15%. Si tratta di un notevole risparmio fiscale rispetto alle normali aliquote IRPEF applicate sui redditi complessivi, che nello specifico vanno dal 23% al 43% via via che lo scaglione di reddito cresce. L’aliquota del 15%, oltretutto, è solo quella massima di partenza. Dopo il quindicesimo anno di partecipazione a un qualsiasi fondo pensione, iniziano ad essere applicati degli sconti percentuali sull’aliquota: ogni anno – 0,30%, fino ad arrivare a 6 punti percentuali di sconto massimo complessivo. In sostanza l’aliquota scende dal 15% fino al 9%.

Tassazione agevolata della previdenza integrativa

| Anni di partecipazione alla previdenza integrativa | ≤ 15 anni | ≥ 15 anni | ≥ 35 anni |

| Aliquota applicata | 15% | – 0,30% per ogni anno successivo fino al massimo del 6% di riduzione | 9% |

L’agevolazione oltre il quindicesimo anno è stata introdotta con la riforma del 2007. Rispetto agli anni di partecipazione precedenti e quindi con il regime di tassazione dei fondi pensione ante 2007, si possono comunque contare fino a 15 anni. In sostanza, per far scattare la soglia per lo sconto dello 0,30% contano gli anni dal 1992 in poi.

Infatti, per gli anni precedenti al 2007, nonché la tassazione dei fondi pensione per i vecchi iscritti, la quota di prestazione integrativa maturata fino al 31 dicembre 2006 resta assoggettata alla precedente normativa tributaria. Sempre per i vecchi iscritti, inoltre, è prevista la possibilità di richiedere la prestazione interamente in capitale (e non solo se al di sotto di una certa soglia). In questo caso varrà la tassazione ante 2007 anche per il montante maturato successivamente (dal 1° gennaio 2007).

2 – La pensione integrativa è in parte esente da tassazione

Arrivato il momento del pensionamento, quanto accumulato viene erogato come pensione integrativa. Questa non solo è soggetta a un’aliquota agevolata ma è anche parzialmente esente da tassazione. La base imponibile su cui è applicata la ritenuta d’imposta, infatti, non tiene conto di quanto è stato già tassato in precedenza. E’ esente, quindi, quella parte di pensione integrativa che sia stata generata da:

- rendimenti già tassati in fase di accumulo

- contributi non dedotti.

3 – Pensione integrativa reversibile: nessuna imposta di successione

Se l’aderente ha scelto una rendita vitalizia reversibile, in caso di scomparsa prematura la pensione integrativa viene versata a favore del beneficiario. La tassazione resta agevolata e non solo: non viene applicata l’imposta di successione.

4 – La tassazione del fondo pensione è conveniente anche per il TFR

Il lavoratore che ha deciso di destinare il TFR al fondo pensione anziché lasciarlo in azienda ha un vantaggio in termini fiscali. La tassazione agevolata della pensione integrativa giova anche al TFR versato, che se venisse liquidato dall’azienda, sarebbe soggetto all’aliquota media IRPEF degli ultimi 5 anni di attività lavorativa (tra il 23% e il 43% contro il 15% – 9%). Anche in questo caso, i rendimenti ottenuti sul TFR e già tassati, sono esenti fiscalmente al momento dell’erogazione della pensione integrativa.

Tassazione fondi pensione: riscatto, anticipazioni e RITA

Il regime fiscale della previdenza complementare è agevolato anche per le prestazioni che l’aderente può richiedere nel corso della partecipazione al fondo pensione.

- Tassazione fondi pensione riscatto totale o del 50% della posizione accumulata: il capitale riscattato è soggetto ad aliquota agevolata dal 9 al 15%

- Tassazione fondi pensione riscattodegli eredi o dei beneficiari: il capitale riscattato dagli eredi o dagli altri beneficiari in fase di accumulo è soggetto ad aliquota agevolata dal 9% al 15% ed è esente da imposta di successione

- Tassazione fondi pensione riscattoper perdita dei requisiti partecipativi: il capitale riscattato per perdita dei requisiti di partecipazione al fondo è soggetto ad aliquota del 23%

- Tassazione fondi pensione anticipazioni per spese sanitarie: le somme oggetto di anticipazione per spese sanitarie sono soggette ad aliquota agevolata dal 9% al 15%

- Tassazione fondi pensione anticipazioni per acquisto o ristrutturazione della prima casa: le somme oggetto di anticipazione per l’acquisto o la ristrutturazione della prima casa sono soggette ad aliquota del 23%

- Reintegrazione delle anticipazioni: sulle somme reintegrate è riconosciuto un credito d’imposta per le tasse che sono già state pagate in fase di anticipazione

- Tassazione fondi pensione RITA (rendita integrativa temporanea anticipata): la RITA è soggetta ad aliquota agevolata dal 9 al 15%.

Nel caso di trasferimento ad un altro fondo pensione, inoltre, il capitale trasferito in un altro fondo pensione è del tutto esente fiscalmente.

La previdenza integrativa con i suoi vantaggi fiscali non solo è utile, ma estremamente conveniente come nessun altro strumento di risparmio. E’ vantaggioso per tutti, dai lavoratori giovani alla prima occupazione fino a quelli prossimi alla pensione, o anche per soggetti fiscalmente a carico, con benefici per la persona di cui l’aderente è a carico.