Chi sottoscrive un fondo pensione oltre a poter contare su una pensione integrativa, amplia la possibilità di pensionamento. Infatti, qualche anno prima della maturazione dei requisiti per la pensione di vecchiaia può richiedere una rendita al proprio fondo pensione attingendo a tutto o parte di quanto accumulato. In particolare, consente un pensionamento anticipato di cinque anni, ma se si è inoccupati da 24 mesi o più al momento della richiesta, allora l’anticipo può arrivare a dieci anni prima, sempre rispetto alla pensione di vecchiaia (oggi 67 anni come età minima presso l’INPS).

Si tratta, quindi, di un vantaggio offerto dalle forme pensionistiche complementari per chi vuole andare in pensione anticipatamente e/o a tutela della perdita del lavoro per chi è vicino al pensionamento e può avere difficoltà a ricollocarsi.

RITA: cos’è e come funziona

La rendita integrativa temporanea anticipata è:

- integrativa in quanto viene presa dal capitale accumulato nel proprio fondo pensione

- temporanea perché non è vitalizia, ma erogata per il tempo che intercorre dal momento della richiesta a quello del pensionamento vecchiaia

- anticipata perché viene corrisposta prima del pensionamento nel regime pubblico e dell’erogazione della pensione integrativa

Quindi, se si sottoscrive un fondo pensione due sono le possibilità: di regola si ottiene una pensione integrativa sotto forma di rendita vitalizia (o in parte in capitale) quando si maturano i requisiti per il pensionamento pubblico. Poi c’è questa ulteriore possibilità di ottenere prima quanto accumulato sotto forma di RITA se sussistono i requisiti richiesti. Quali sono?

I requisiti per RITA

La RITA può essere richiesta da un aderente da almeno cinque anni alla previdenza integrativa alle seguenti condizioni:

- al momento della richiesta deve aver concluso l’attività lavorativa: la cessazione dell’attività lavorativa è richiesta solo al momento della richiesta della R.I.T.A. al fondo pensione. Infatti, come chiarito dalla Covip non è esclusa la possibilità di ricominciare a lavorare mentre si percepisce la R.I.T.A. e secondo qualsiasi forma di attività lavorativa.

- deve aver versato almeno 20 anni di contributi presso la gestione di previdenza pubblica di appartenenza

- avere (ad oggi) un’età anagrafica inferiore di massimo 5 anni rispetto a quella richiesta per la pensione di vecchiaia, quindi almeno 62 anni (se l’ente pensionistico è l’INPS)

- se inoccupati da 24 mesi, stessi requisiti ma con la possibilità di avere un’età anagrafica di 57 anni (dieci anni prima della pensione di vecchiaia INPS).

La RITA viene erogata dal momento della richiesta fino a quello del pensionamento per un periodo massimo di cinque anni o dieci anni, che si intendono compresi tra l’età anagrafica al momento della richiesta e quella prevista per la pensione di vecchiaia.

Dunque la R.I.T.A. la richiede chi non lavora più, ma non ha diritto alla pensione di vecchiaia mancando ancora cinque o dieci anni. Se però ha diritto ad una forma di pensione anticipata, come ad esempio opzione donna, l’aderente al fondo pensione può richiedere comunque la R.I.T.A., perché non cumulabile solo rispetto a quella di vecchiaia.

Come si calcola la RITA

La RITA viene calcolata sull’intera posizione accumulata presso il fondo pensione al momento della richiesta, salvo si scelga di convertire in rendita temporanea solo una parte, lasciando la parte residua in gestione presso il fondo.

L’ammontare della RITA, quindi, dipende principalmente dal capitale accumulato nel fondo pensione e dal numero di anni in cui viene percepita fino al pensionamento di vecchiaia, entro il limite massimo previsto di 5 o 10 anni. Da verificare caso per caso, inoltre, i costi (eventuali) applicati dal fondo pensione.

Ecco un esempio di calcolo della RITA.

Un esempio di RITA

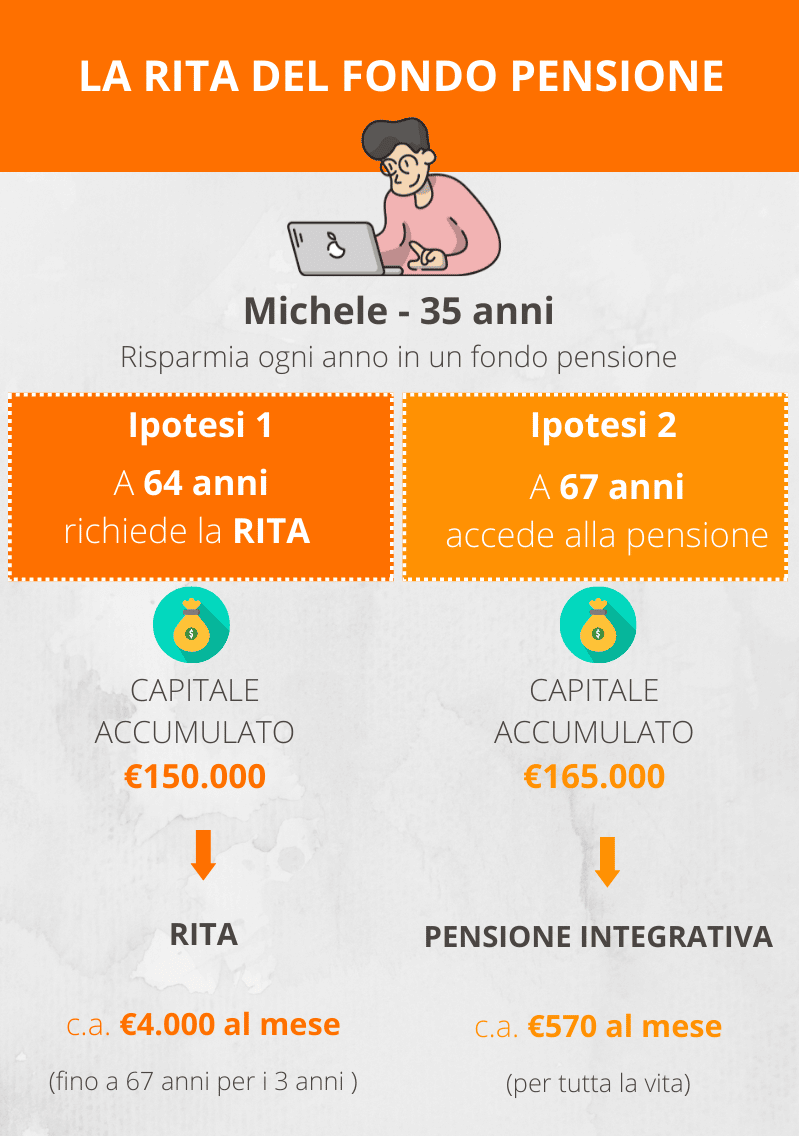

Come esempio di RITA, nel caso di Michele, trentacinquenne iscritto ad un fondo pensione, ipotizziamo decida di anticipare il pensionamento con la RITA a 64 anni anni d’età o di attendere la pensione di vecchiaia a 67 anni.

Nel primo caso, semplificando, si stima accumuli nel fondo 150.000 euro da convertire in RITA. Questo significa che potrà contare per i tre anni che mancano alla pensione di vecchiaia su ben 4.000 euro di rendita temporanea al mese.

Nel secondo caso, invece, convertendo il capitale di 165.000 euro in rendita vitalizia, avrà una pensione integrativa netta di 570 euro per tutta la vita.

Un ulteriore possibilità potrebbe essere quella di richiedere in RITA la metà di quanto accumulato a 64 anni d’età (quindi 75.000 euro) e una volta raggiunti i 67 anni richiedere quanto residua come pensione integrativa, in capitale in un’unica soluzione o in rendita vitalizia.

Come si può richiedere la RITA?

Se sussistono questi requisiti si può richiedere al proprio fondo pensione l’erogazione della RITA che consiste nell’erogazione frazionata del capitale accumulato presso il proprio fondo pensione, al fine di percepire una rendita con frequenza mensile o massima trimestrale, per il periodo che va dalla richiesta fino alla pensione di vecchiaia.

Si può scegliere di convertire in RITA anche solo una parte del capitale accumulato, lasciando nel fondo la parte residua che sarà erogata come pensione integrativa. In questo caso, nel momento in cui termina la rendita temporanea perché si accede al pensionamento, l’aderente inizia a percepire la rendita pensionistica integrativa a vita intera o, a sua scelta, per il 50% in capitale e il 50% in rendita vitalizia.

Non trattandosi di una rendita vitalizia, la rendita temporanea viene erogata direttamente dal gestore del proprio fondo pensione anziché da un’impresa assicurativa.

Come?

- la periodicità delle rate può variare a discrezione della forma pensionistica di appartenenza, anche in base alle diverse esigenze degli aderenti, ma la COVIP (Commissione di vigilanza dei fondi pensione) consiglia una periodicità non superiore ai tre mesi

- durante il periodo di percezione della RITA quanto accumulato e frazionato nel fondo pensione continua ad essere gestito e investito; in questo modo si continua a beneficiare dei relativi rendimenti e le rate vengono ricalcolate di conseguenza.

In questa fase comunque potrebbe essere preferibile un comparto garantito per la gestione della propria posizione individuale.

Pensione RITA per disoccupati

Come detto si tratta di una pensione RITA per disoccupati, o meglio, per inoccupati al momento della richiesta al proprio fondo pensione ed è possibile richiedere la RITA fino a 10 anni prima del pensionamento di vecchiaia in caso di inoccupazione da almeno 24 mesi. Si tratta di una forma di tutela in più prevista per gli aderenti alla previdenza integrativa che si ritrovano senza lavoro per un periodo prolungato.

Cosa si intende per essere inoccupati e come dimostrarlo? Il concetto è ormai distinto da quello di disoccupati, condizione che presuppone la disponibilità per un nuovo impiego.

Come chiarito dalla Covip, è sufficiente la perdita dello status di lavoratore che si aveva in precedenza, da attestare con una dichiarazione sostitutiva di certificazione o la dichiarazione sostitutiva di atto di notorietà. Non è invece necessario essere disoccupati presso il centro per l’impiego, dal momento che chi è prossimo alla pensione di vecchiaia e richiede la RITA potrebbe non avere l’intenzione di reinserirsi nel mondo del lavoro. Quindi, occorre:

- sia cessata una precedente attività lavorativa e che per un certo periodo precedente alla richiesta della R.I.T.A., sussista lo status di lavoratore

- non è necessaria, invece, la dichiarazione di immediata disponibilità lavorativa (DID), ormai unico requisito che distingue lo status di disoccupato da quello di inoccupato.

Quando conviene la RITA?

La RITA è conveniente innanzitutto perché è una forma di reddito ponte tra il termine dell’attività lavorativa e la pensione di vecchiaia, quando mancano ancora 5 o 10 anni per raggiungere i requisiti.

La cessazione dell’attività lavorativa in prossimità del pensionamento implica da un lato la mancanza di un reddito, sia da occupazione che da pensione e dall’altro risulta più difficile trovare nuovamente un impiego. Grazie alla RITA, quindi, si può contare sulle entrate economiche necessarie fino a quando non si accede alla pensione.

La RITA conviene anche quando si decida volontariamente di ritirarsi dal lavoro anticipatamente.

Infine è vantaggiosa da un punto di vista fiscale.

RITA tassazione e agevolazioni fiscali

Anche per la RITA la tassazione è agevolata così come per la pensione integrativa. Viene applicata la stessa ritenuta a titolo d’imposta con aliquota massima del 15%, contro le normali aliquote IRPEF applicate sul reddito complessivo, che vanno dal 23% al 43%. E’ prevista l’ulteriore agevolazione fiscale della riduzione dell’aliquota del 15% di 0,30 punti percentuali per ogni anno di partecipazione ad un fondo pensione successivo al quindicesimo, per un massimo di riduzione di 6 punti percentuali. L’aliquota applicata alla RITA può scendere fino al 9%.

Quanto costa la RITA?

Trattandosi di una prestazione del fondo pensione i costi sono riportati nell’apposito documento “scheda dei costi” della nota informativa e possono variare da caso a caso. In alcuni fondi pensione non si deve sostenere alcuna spesa, mentre in altri può essere richiesta una cifra una tantum e/o ricorrente per ciascuna rata.

In quanto tempo viene liquidata la RITA

Il tempo in cui viene liquidata la Rendita Integrativa Temporanea Anticipata (RITA) varia da caso a caso. Innanzitutto è una prestazione richiesta al proprio fondo pensione, alle condizioni che abbiamo già elencato, che consiste nell’erogazione frazionata di tutto o parte del capitale accumulato per il periodo di tempo che decorre dal momento dell’accettazione della richiesta fino al raggiungimento dell’età anagrafica prevista per la pensione di vecchiaia nel sistema pensionistico obbligatorio di appartenenza.

Sull’erogazione della R.I.T.A, la normativa non stabilisce una tempistica precisa, infatti, il termine entro il quale viene liquidata tale prestazione dal momento del ricevimento della richiesta correttamente compilata, viene stabilito dal singolo fondo pensione. Per altre prestazioni, come ad esempio quella di trasferimento del fondo pensione, la normativa prevede un termine massimo di sei mesi dalla richiesta.

Ciascun aderente, quindi, deve verificare la documentazione specifica richiesta dal fondo pensione di appartenenza e la tempistica di erogazione.

Cosa cambia per l’aderente se si richiede la RITA ?

Mentre viene percepita la RITA l’aderente può sempre:

- revocare la scelta fatta e interrompere l’erogazione della RITA

- trasferire il capitale accumulato ad un’altra forma pensionistica integrativa che però comporta la revoca automatica dell’erogazione della RITA

- richiedere delle anticipazioni o il riscatto totale o parziale della posizione maturata non utilizzata per la RITA

- continuare a contribuire al fondo pensione risparmiando grazie alla deducibilità fiscale ed i versamenti successivi vanno a costituire un nuovo capitale separato, o si aggiungono a quello parziale non convertito in RITA, per la successiva pensione integrativa

Inoltre, valgono le stesse tutele previste per la pensione integrativa.

Pignorabilità nel limite di 1/5

La RITA è tutelata al pari della pensione pubblica e della pensione integrativa: è pignorabile nel limite di 1/5 delle somme che eccedono il cosiddetto “minimo vitale” ritenuto necessario per il sostentamento.

Protezione dei propri cari

In caso di prematura scomparsa dell’iscritto nel corso di percezione della RITA, il capitale residuo, che corrisponde alle rate non ancora erogate, è riscattata dagli eredi o dagli altri beneficiari.

Con la RITA la previdenza integrativa offre un’ulteriore forma di aiuto ai lavoratori, consentendo loro di avere un reddito di sostentamento in caso di inoccupazione e di anticipare la pensione di cinque o dieci anni. Il tutto conservando i vantaggi fiscali, le flessibilità e le tutele della pensione integrativa.

Integra la tua pensione

Online e in pochi minuti