Cosa sono?

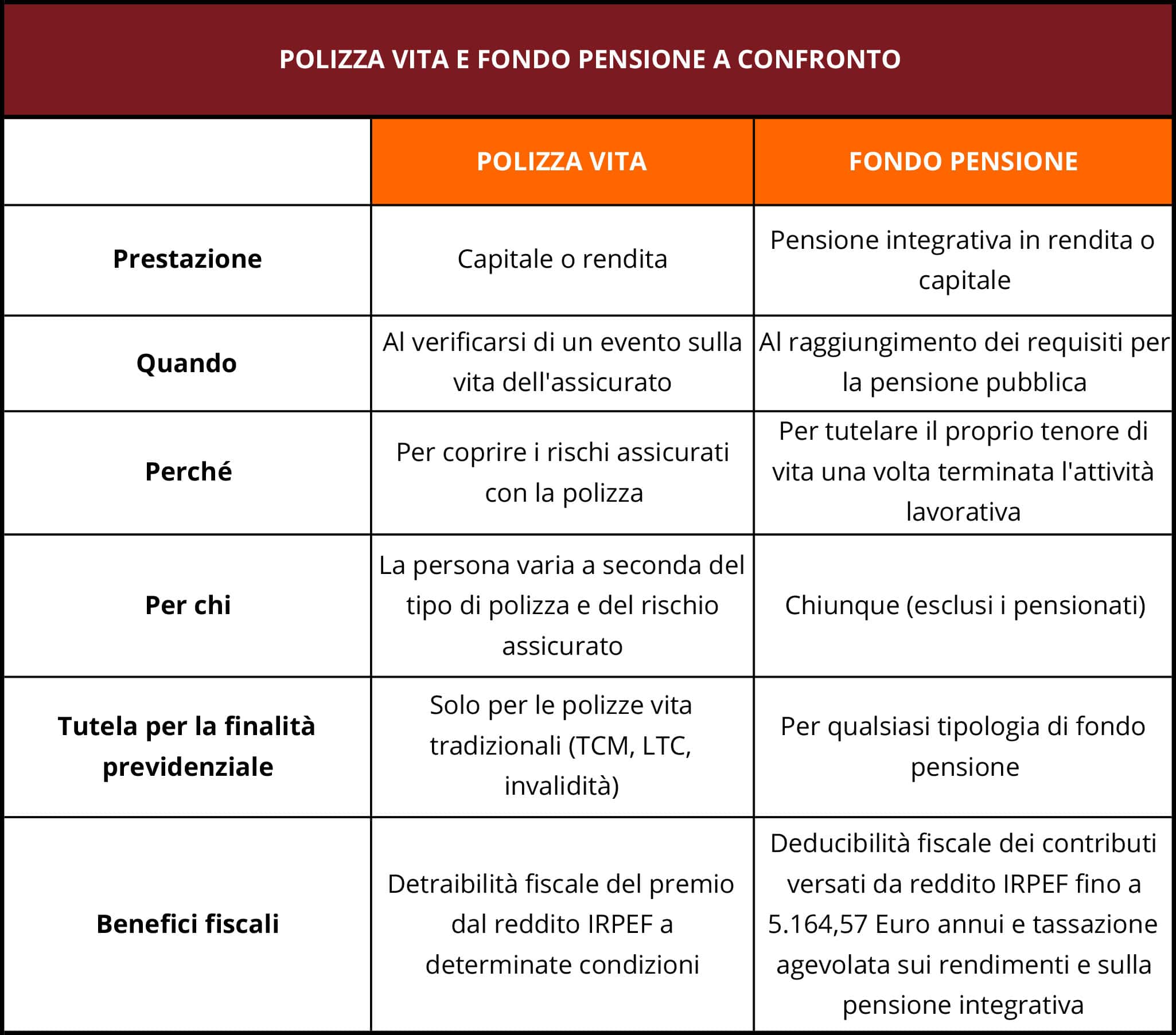

Le polizze sulla vita sono dei contratti in cui pagando un premio il contraente assicura un evento riguardante la vita dell’assicurato (ad esempio morte, invalidità).

I fondi pensione sono delle forme di risparmio con cui con quanto versato e i rendimenti ottenuti si costruisce una pensione integrativa che si affianca a quella pubblica.

Quanto sono rispettivamente diffusi?

Dagli ultimi dati pubblicati dalla Covip (Commissione di vigilanza sui fondi pensione) emerge che nel corso del 2019 il tasso di adesione alla previdenza integrativa è aumentato del +4,5% rispetto al 2018 arrivando a 9,133 milioni di aderenti .

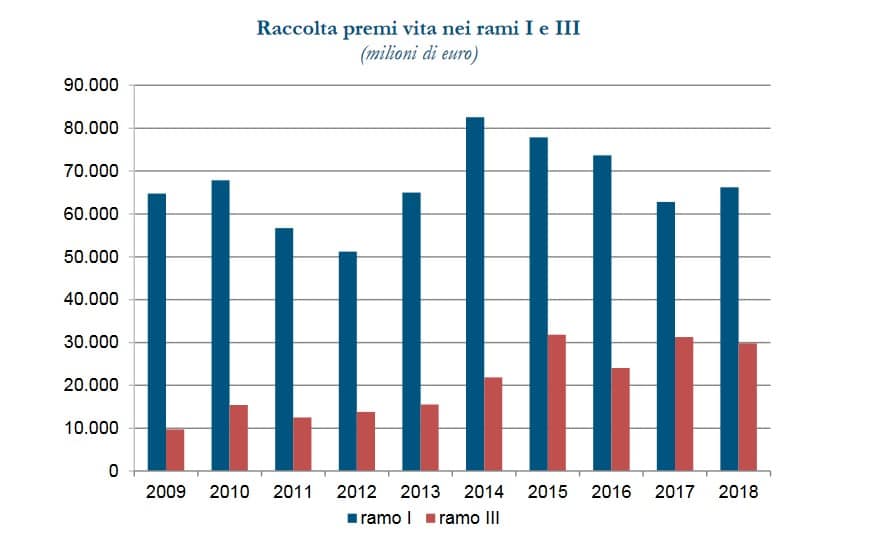

Il rapporto annuale dell’IVASS (Istituto per la vigilanza sulle assicurazioni) 2019, riscontra una crescita della raccolta del 5,5% nel corso del 2018 nelle assicurazioni sulla vita tradizionali di ramo I, mentre diminuiscono del 4,5% quelle di ramo III, le cosiddette polizze linked, che sono dei prodotti a contenuto principalmente finanziario, portando la raccolta complessiva dei premi di entrambi i rami a 96.019 milioni di euro.

Polizza vita o fondo pensione: due strumenti di risparmio differenti

Il Fondo pensione è uno strumento di risparmio con il quale l’aderente si costruisce una pensione integrativa attraverso una contribuzione al fondo stesso e i rendimenti ottenuti dall’investimento delle somme versate. La prestazione pensionistica in rendita o in capitale viene erogata una volta raggiunti i requisiti per la pensione pubblica.

Inoltre, vanno ulteriormente distinti tra loro i piani individuali pensionistici (PIP), prodotti di previdenza integrativa costituiti sotto forma di assicurazioni sulla vita e le polizze vita vere e proprie. Nell’articolo dedicato ai PIP puoi approfondire le peculiarità dello strumento.

Assicurazione sulla vita o fondo pensione: perché sottoscriverli?

Entrambi gli strumenti, quindi, hanno una finalità previdenziale. Questo significa che la loro sottoscrizione è legata ad un bisogno futuro e all’esigenza di raccogliere le risorse necessarie per farvi fronte.

Nel caso della polizza sulla vita, il rischio che si vuole coprire dipende dalla tipologia del contratto assicurativo. Se si stipula una polizza temporanea caso morte (TCM) si coprono i bisogni derivanti dalla morte dell’assicurato, ad esempio il venir meno di una fonte di reddito per la famiglia.

Nel caso di una polizza Long Term Care (LTC), invece, ci si assicura una rendita nel caso si verifichi una situazione di non autosufficienza. O ancora, con una polizza per l‘invalidità si raccolgono le risorse economiche necessarie per far fronte alle necessità che ne derivano.

Il fondo pensione, invece, persegue una finalità previdenziale specifica. L’adesione alla previdenza integrativa nasce a tutela di tutti i bisogni futuri legati alla fase del pensionamento, per garantirsi un di tenore di vita adeguato una volta terminata l’attività lavorativa.

Oltre alle opzioni per l’aderente di richiedere anticipazioni o di riscattare la posizione accumulata per perdita del lavoro o invalidità, si possono anche sottoscrivere delle coperture assicurative accessorie che forniscono una tutela completa.

Polizza vita o previdenza integrativa: a chi si rivolgono?

- lavoratori (dipendenti, autonomi, liberi professionisti)

- neoassunti

- titolari di redditi diversi da quello da lavoro

- studenti

- minori o altri soggetti fiscalmente a carico

- persone prossime al pensionamento entro 1 anno con l’obiettivo di proseguire la partecipazione al fondo pensione per almeno 5 anni.

Per le polizze vita bisogna analizzare il caso specifico perché rispondono a esigenze diverse e il premio da versare viene stabilito anche in base all’età del contraente.

Ad esempio, una polizza vita TCM assicura un capitale ai beneficiari in caso di morte dell’assicurato: da un lato quindi, essendo coperto l’evento morte, inevitabilmente c’è un limite di età assicurabile e dall’altro si tratta di un prodotto che risponde alle esigenze di chi vuole proteggere i propri cari. La polizza TCM quindi è tendenzialmente adatta a:

- persone che non hanno più di una certa età, generalmente massimo 70 anni

- chi ha un coniuge, dei figli o altre persone da tutelare

- chi ha un mutuo e vuole assicurare agli eredi le risorse per pagarlo anche in caso di prematura scomparsa.

Polizza vita e fondo pensione: due forme di risparmio tutelato

Nei fondi pensione è garantita un’intoccabilità assoluta delle risorse accumulate dagli aderenti perché costituiscono un patrimonio autonomo e separato rispetto a quello del gestore (banca, assicurazione, SGR o SIM). Il capitale risparmiato resta indenne da:

- pignoramento da parte di creditori del gestore

- pignoramento da parte di creditori dell’aderente stesso

- fallimento o altra procedura concorsuale del gestore

Anche nelle polizze vita la regola generale è quella dell’impignorabilità delle somme assicurate da parte di eventuali creditori del contraente.

Ma la differenza tra i due strumenti è chiara: mentre nei fondi pensione la funzione previdenziale è data sempre per certa, nelle polizze vita dipende dalla tipologia di contratto. Se si tratta di polizze vita “tradizionali” di ramo I (TCM o LTC), la finalità previdenziale, e quindi l’impignorabilità, è riconosciuta. Non lo è invece nel caso delle polizze linked, delle altre polizze vita rivalutabili e di quelle a capitalizzazione perché perseguono una finalità finanziario/speculativa.

Detraibilità dei premi assicurativi e deducibilità dei contributi al fondo pensione

La detrazione fiscale dei premi assicurativi

1 – deve trattarsi di premi per assicurazioni aventi per oggetto il rischio di:

- morte

- di invalidità permanente non inferiore al 5 per cento, derivante da qualsiasi causa

- di non autosufficienza nel compimento degli atti della vita quotidiana, se l’impresa di assicurazione non ha facoltà di recesso dal contratto

2 – la misura della detraibilità è fissata al 19%

3 – il tetto massimo di premio detraibile è pari a 530 euro all’anno (a partire dal 2014)

Inoltre, per la copertura relativa al solo rischio morte, le somme dovute dall’impresa assicurativa ai beneficiari sono esenti da IRPEF e imposta sulle successioni.

Nei fondi pensione il beneficio fiscale consiste nella deducibilità dei contributi versati dal reddito dichiarato ai fini IRPEF, entro il limite annuale di 5.164,57 euro. Prima che venga applicata l’aliquota IRPEF, i contributi vengono sottratti riducendo l’imponibile fiscale con conseguenti minori imposte da versare.

Il regime fiscale della previdenza integrativa, inoltre, è agevolato anche nelle fasi dell’accumulo e dell’erogazione della pensione integrativa.

Quanto puoi ottenere da un fondo pensione?

Scoprilo online e in pochi minuti