Per il mese di maggio, probabilmente in vista dell’invio della dichiarazione dei redditi, diverse le domande arrivate per la rubrica l’Esperto risponde in tema di deducibilità fiscale della previdenza integrativa.

Per chiarire i tuoi dubbi scrivici all’indirizzo email dedicato risponde@propensione.it, direttamente ai nostri contatti o sulla nostra pagina facebook e saremo lieti di risponderti.

Buona lettura!

Deduzione fiscale di una contribuzione totale di 9.600 euro annui, come funziona? Marco ci scrive

Carissimi, gradirei un chiarimento. Mia moglie è dirigente industria e versa nel fondo pensione, insieme all’azienda,circa € 9.600 annui. So che i contributi eccedenti il massimale (5,100 circa) non sono deducibili, ma non mi è chiaro cosa accade dal punto di vista contributivo. Ovvero: oltre ad essere tassati ordinariamente, l’azienda provvede a versare i contributi INPS? Grazie per la risposta. Marco.

Caro Marco,

come giustamente da te evidenziato, è deducibile fiscalmente quanto versato al fondo pensione sotto forma di contribuzione volontaria (da parte dell’aderente e in questo caso anche da parte dell’azienda) entro il limite annuo di 5.164,57€.

Quanto versato oltre tale limite non è deducibile fiscalmente, tuttavia, la quota non dedotta viene esentata dalla tassazione finale (dal 15% al 9%) purché l’aderente ne dia comunicazione al fondo pensione entro la fine dell’anno successivo al versamento. Il TFR, invece, non costituendo reddito imponibile per il dipendente non è deducibile fiscalmente, quindi nel caso in cui i 9.600 euro annui includano anche quote di TFR, queste non vanno considerate ai fini del tetto massimo di deducibilità.

Quanto alla seconda domanda, previdenza pubblica e previdenza integrativa costituiscono due sistemi nettamente distinti, quindi quanto versato nel fondo pensione oltre il tetto di deducibilità resta esclusivamente nel fondo pensione stesso (oltre ad essere come detto esente fiscalmente in fase di erogazione, purché comunicato).

Tuttavia, se la domanda è riferita al fatto che la parte eccedente i 5.164,57 euro costituisce un premio di produzione convertito in contributi alla previdenza integrativa nell’ambito di un piano di welfare aziendale, allora queste somme, in genere entro il limite 3.000€ massimo, non sono soggette all’imposizione fiscale contributiva dovuta all’INPS per la pensione pubblica. Sia il lavoratore che l’azienda risparmiano, quindi, l’aliquota prevista è del 9,19%.

Risparmio fiscale previdenza integrativa su un reddito di 50.000 c.a. Matteo ci scrive.

Buongiorno, sto valutando l’apertura di un fondo pensione e avrei una domanda riguardo i vantaggi fiscali relativi alla deducibilità entro il limite dei 5.164 euro annui. İn qualità di dipendente pubblico, a fronte di un versamento di 5000 euro annui e di un reddito di poco superiore ai 50.000 euro, come potrei ricevere il beneficio fiscale relativo alla mia aliquota irpef? Grazie in anticipo. Matteo.

Caro Matteo,

il risparmio fiscale che si può ottenere grazie alla contribuzione alla previdenza integrativa spesso coincide con la percentuale relativa all’ultimo scaglione di reddito di riferimento, ma in alcuni casi potrebbe non coincidere ed essere leggermente inferiore perché il reddito rientra per un ammontare esiguo nell’ultimo scaglione di riferimento, come nell’esempio da te prospettato.

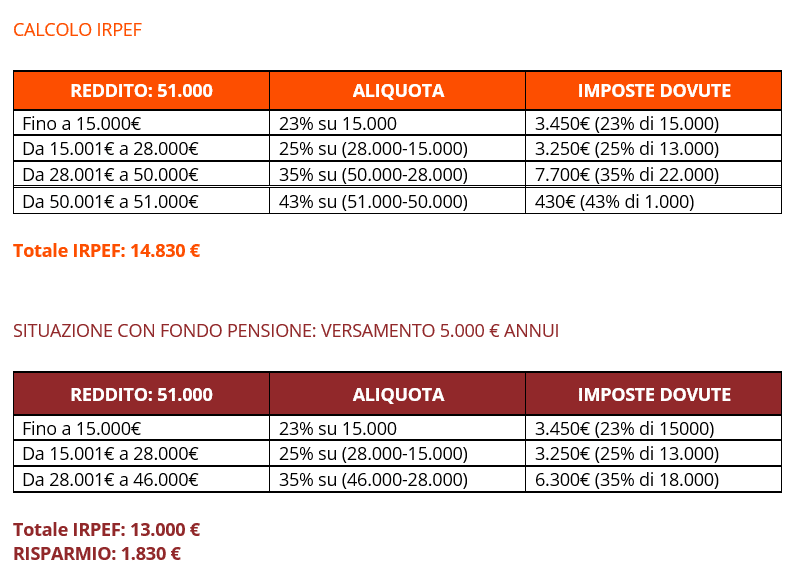

Per fare un esempio, ipotizzando un RAL di 51.000€ e un versamento di 5.000€ nel fondo pensione nel corso del 2022 (con in vigore quindi la nuova IRPEF), va ad abbattere l’imponibile fiscale, con conseguenti meno imposte IRPEF da versare:

Grazie ai 5.000 euro annui si ottiene quindi un risparmio fiscale di 1.830 euro a fronte di un reddito di 51.000 euro lordi che, come anticipato, corrisponde a circa il 37% di quanto versato, quindi ad una percentuale leggermente inferiore rispetto al 43% dell’ultimo scaglione, perché rientrante in quest’ultimo per soli 1.000 euro.

Limite detraibilità versamenti a due fondi pensione. Alice ci scrive.

Sono una dipendente iscritta ad un fondo pensione chiuso e i versamenti li trattiene direttamente il mio datore di lavoro e sono versamenti lordi. Se mi iscrivo ad un altro fondo farò invece io i versamenti netti, cioè di soldi miei…non lordi. Il tetto di deducibilità di 5.164 euro va considerato da soldi lordi o netti? Non riesco a trovare risposta. Grazie. Alice.

Cara Alice,

come da te indicato, nel caso di un’adesione collettiva e di versamenti effettuati direttamente dal datore di lavoro, quest’ultimo fa già da sostituto di imposta nel corso dell’anno, scontando l’IRPEF in busta paga a fronte della contribuzione al fondo pensione. Di conseguenza, abbatte già il reddito imponibile e l’IRPEF sarà calcolata su un importo proporzionalmente inferiore al versato. (es: reddito di partenza: €20.000 – versa con datore di lavoro €2.000 – IRPEF calcolata nella busta paga e versata direttamente dalla sua azienda riferita a €18.000). In questo caso, quindi, avrai già ottenuto il risparmio fiscale della deducibilità.

Nel caso di ulteriori versamenti in forma individuale ad un altro fondo pensione, in quel caso il rimborso fiscale si ha in seguito in sede di dichiarazione dei redditi. Nella dichiarazione stessa il datore di lavoro avrà comunicato all’Agenzia delle entrate il reddito già decurtato dei “suoi” versamenti al fondo pensione (per intenderci i 18.000€) e di conseguenza il risparmio fiscale per i versamenti individuali ulteriori si avrà su questo reddito, cioè su quanto risulta nella dichiarazione e sul quale spetta effettivamente il rimborso (se a credito con l’agenzia delle entrate). Questo rimborso, quindi, si ottiene dopo la trasmissione del 730 e si riceve in busta paga (es. a luglio se la dichiarazione viene inviata tra maggio e giugno), come accade per intenderci con le detrazioni per spese sanitarie.

Precisiamo, infine, che il limite annuo di 5.164,57 € è complessivo, valendo a persona/contribuente, no a fondo pensione. Di conseguenza, se il datore di lavoro ha versato 2.000€, per la contribuzione all’ulteriore fondo pensione resteranno a disposizione €3.164,57 (ai fini della deducibilità).

Conferimento TFR nel fondo pensione, possibile anche il pregresso? Roberta ci scrive

Buongiorno, oltre al TFR “futuro” è possibile versare nel fondo pensione anche il TFR “pregresso”? Ringraziando, saluto cordialmente. Roberta.

Cara Roberta,

la regola per versare il TFR nel fondo pensione si riferisce senz’altro alle quote “future”, cioè a quelle che vai a maturare dal momento dell’adesione in poi. A fronte di questa scelta, quindi, anziché lasciarlo in azienda, il datore di lavoro deve versare obbligatoriamente il TFR maturando nel fondo pensione. Rispetto, invece al TFR pregresso, accumulato precedentemente in azienda, la possibilità di versarlo nel fondo pensione dipende dalle dimensioni dell’ azienda stessa:

- se di piccole dimensioni, con meno di 50 dipendenti, il versamento è possibile ma solo in via facoltativa. Puoi provare, quindi, a richiedere il versamento del TFR accumulato in azienda e il datore di lavoro provvede su base volontaria a fronte di un accordo interno

- nelle aziende grandi con più di 50 dipendenti, a partire dal 2007 il TFR viene versato obbligatoriamente al Fondo Tesoreria INPS. In questo caso, quindi, quanto già accumulato non può essere conferito al fondo pensione. Per le somme accantonate prima del 2007, però, vale quanto detto per le aziende di piccole dimensioni.

Continuate a seguirci e ad inviare le vostre domande all’indirizzo e-mail dedicato risponde@propensione.it, sulla nostra pagina Facebook o semplicemente contattateci come preferite. Risponderemo ad ognuno di voi e pubblicheremo le domande più interessanti ogni mese sul nostro Magazine e sui nostri canali social.

propensione.it è a tua disposizione per scoprire qual è il fondo pensione migliore per te

Consulenza gratuita e adesione online senza alcun costo aggiuntivo!